开源证券指出,自动驾驶的核心阶段是L4级Robotaxi的功能和体验。L4不仅可以打破普通消费者的认知障碍(驾驶位可以不坐人)带来真正的破圈效应,同时L4可以实现商业模式的真正创新(不仅仅只是Robotaxi,自动驾驶实现后新的商业模式才会出现)。特斯拉Cybercab的发布意味着2025-2026年即是美国L4级自动驾驶大规模落地商业化的时间。国内和海外目前的技术差距在逐步缩小,这也意味着国内真正的L4级自动驾驶已至,投资时点已到。

获“隐形药王”扬子江药业8亿元参投,瑞科生物是什么来头?

11月11日,瑞科生物(02179.HK)发布公告称,拟依据特别授权向认购方扬子江药业集团有限公司(下称“扬子江药业”)发行不超过1.43亿股内资股,认购价为每股5.59元,预计本次发行的募集资金约为8亿元(相当于瑞科生物定增后估值约35亿元)。募集资金在扣除相关发行费用后,将用于带状疱疹疫苗产品的研发和补充营运资金。

对于本次定增原因,瑞科生物表示,系为进一步提高公司综合竞争力,增加风险抵御能力,补充在研产品管线研发资金,促进业务平稳健康发展。

公告发出次日,11月12日,瑞科生物股价一度大涨,不过11月13日开始回落。11月14日,瑞科生物报收8.02港元/股,跌4.41%,总市值为37.77亿港元。

此外,就本次定增的认购价格及双方合作背后的考量等问题,时代周报记者多次致电瑞科生物并发去采访函,截至发稿,未获回复。

二者同为泰州企业,两年前已有合作

虽然一直未上市,但扬子江药业在医药行业却一直颇具名望,其始建于1971年,凭借仿制药起家,在业内素有“仿制药巨头”“隐形药王”的称号。据全国工商联发布的《2024中国制造业民营企业500强榜单》显示,扬子江药业2023年营收高达739亿元,这一数字甚至远超国内“医药一哥”恒瑞医药(600276.SH),后者2023年的营收仅228亿元。

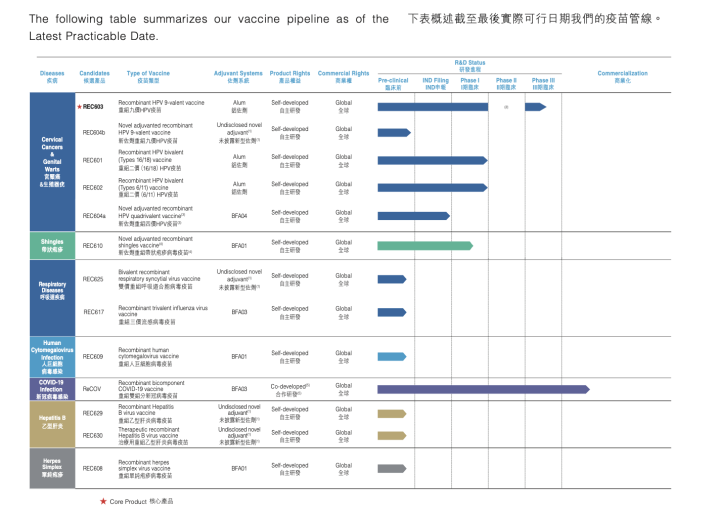

而瑞科生物则是一家创新型疫苗企业,公司始创于2012年,2022年在港交所上市。目前,瑞科生物已搭建了新型佐剂、蛋白工程和免疫评价三大创新平台,构建了包含10余款创新疫苗管线组合,覆盖宫颈癌、带状疱疹、呼吸道合胞病毒、巨细胞病毒、单纯疱疹病毒感染等重大疾病领域。

值得一提的是,扬子江药业与瑞科生物同为江苏省泰州市的企业,细看双方过往的互动,这次的合作也并非偶然。

时代周报记者查询发现,早在2022年瑞科生物上市时,扬子江药业就曾作为基石投资人参与其中。据瑞科生物介绍,扬子江药业、嘉实国际和红杉中国作为公司的基石投资人,基石认购比例超过50%。此外,时代周报记者注意到,扬子江药业董事长、总裁徐浩宇当时也出席了瑞科生物港交所主板上市仪式。

在瑞科生物上市近一年后,双方又进一步达成合作。2022年3月,瑞科生物宣布与扬子江药业签署战略合作协议,双方将在产品研发、临床研究、全球商务扩展等领域开展全方位战略合作。

在当时的签约仪式上,瑞科生物董事长兼总经理刘勇表示,“扬子江的经验值得瑞科生物深入学习,扬子江的资源能够对瑞科生物加速发展提供巨大帮助。”而徐浩宇也透露,当前,扬子江药业集团正处于产业转型升级的关键时期,加强区域联动,实现优势互补,对于企业长远发展意义重大。他希望双方以此次全面战略协议签约为契机,推动合作向更宽领域、更深层次、更高水平迈进,实现共同发展。

据前述公告,本次定增完成后,瑞科生物第一大股东将由创始人刘勇变更为扬子江药业,其中,扬子江药业及扬子江香港将持有瑞科生物24.88%股份。公告还提到,徐浩宇为扬子江药业、扬子江香港的董事长,徐浩宇及其家族分别实益控制扬子江香港的90%及扬子江药业的51%的股份。

扬子江药业创始人徐镜人生前一直坚持实行“三不原则”:不盲目上市、不搞兼并联合、不做自己不熟悉的产业。不过,接班人徐浩宇,即徐镜人之子对于资本的态度则更为开明。徐浩宇早年在接受媒体采访时曾表示,不上市有不上市的好处,但未来上市是必须的、兼并收购也是必须的,“对于小型企业而言,最好的发展机遇已经过去了,现在比的是实力、思维、资本”。

在业内看来,如今参投瑞科生物是实实在在打破了扬子江药业“不搞兼并联合”这一原则,扬子江药业迈出了并购的第一步。

除了加码疫苗研发赛道,扬子江药业近年来也在努力向创新药方面转型。2021年5月,其自主研发的注射用磷酸左奥硝唑酯二钠(商品名:新锐)获批上市,成为公司获批上市的首个国产化学1类新药。另据米内网数据,除了已上市的注射用磷酸左奥硝唑酯二钠,目前扬子江药业还有20款1类新药处于获批临床及以上阶段,其中小分子化学创新药有14个、中药创新药有6个,涵盖抗肿瘤、神经系统、内分泌、心血管、呼吸系统等疾病领域。

成立十余年无产品商业化

瑞科生物成立虽然已有十余年,但至今仍无产品实现商业化,公司也尚未实现盈利。

财报数据显示,2019年至2024年上半年,瑞科生物累计亏损超22亿元,其中,2024年上半年的亏损额度约2.50亿元。而截至2024年6月30日,公司的现金及银行结余为5.98亿元。按此计算,仅够维持公司一年多的营运开支。

事实上,瑞科生物自2023年以来便在缩减开支。财报数据显示,2023年,瑞科生物的研发成本(含临床试验开支、IND前开支)为4.88亿元,同比下降31.9%;同期,行政开支为1.44亿元,同比下降7.4%。2024年上半年,公司研发成本(同上)为2.05亿元,同比下降17.2%;行政开支为5470万元,同比下降30%。

重组九价HPV疫苗REC603、新佐剂重组带状疱疹病毒疫苗REC610和双价重组呼吸道合胞病毒疫苗REC625被瑞科生物视作战略级产品。前两款疫苗研发进展最快,其中,REC603处于III期临床试验阶段,REC610也在不久前宣布正式启动中国III期临床研究并完成首批受试者入组;REC625则即将进入临床研究阶段。

时代周报记者注意到,在本次定增中,瑞科生物、刘勇、管理层及持股平台亦围绕HPV疫苗和带状疱疹疫苗的各阶段性指标作出了承诺。其中包括,HPV疫苗应于2026年12月31日前获批上市,最迟不晚于2027年6月30日;带状疱疹疫苗应在2026年11月30日前获批上市,最迟不晚于2027年5月31日。

瑞科生物疫苗管线图源:瑞科生物2024年中报

然而,不论是九价HPV疫苗还是带状疱疹疫苗,这两大疫苗赛道的竞争激烈程度都不容小觑。

2024年8月,国家药监局药品审评中心(CDE)官网显示,万泰生物(603392.SH)旗下的九价HPV疫苗上市申请获得受理,成为首个申报上市的国产九价HPV疫苗。除此之外,沃森生物(300142.SZ)、康乐卫士(833575.BJ)的九价HPV疫苗也已进入Ⅲ期临床试验。

带状疱疹疫苗方面则更显拥挤,国家药监局药品审评中心官网显示,自2024年年初以来,已经有包括吉诺卫(上海)生物、江苏中慧元通、远大赛威信、广州派诺生物、嘉晨西海(杭州)生物、简达生物在内的6家药企提交了带状疱疹疫苗的新药上市申请。

疫苗生意未来还好做吗?

随着价格战在疫苗行业全面打响,疫苗未来是否还是一门好生意也要打上一个问号。

以降价最为激烈的二价HPV疫苗为例,沃森生物、万泰生物两款国产二价HPV疫苗在上市之初,单支价格超过300元,如今的价格已不如上市之初的1/10。

今年8月,据山东省公共资源电子交易平台发布的信息显示,沃森生物的二价HPV疫苗“沃泽惠”单支中标价格低至27.5元/支。当时,“国产HPV疫苗降价至一杯奶茶钱”的话题甚至一度登上热搜,引发广泛热议。

随后,降价潮席卷疫苗行业,涉及的品类不断延伸,包括流感疫苗、狂犬疫苗、肺炎疫苗、破伤风等多个品类疫苗的价格均出现了不同程度的下调。

而带状疱疹疫苗虽然尚未出现降价,但业内对其成为继HPV疫苗之后的下一个重磅成人疫苗单品的期望却有些落空。目前,国内共有两款带状疱疹疫苗获批上市,包括葛兰素史克(GSK)旗下的欣安立适(商品名)以及百克生物(688276.SH)旗下的感维(商品名),但这两款带状疱疹疫苗今年在国内的销量并不理想。

其中,百克生物在第三季度业绩说明会上直言,受外部环境影响,成人疫苗接种意愿有所下降,以及客户降库存等因素影响,公司带状疱疹疫苗接种和发货较上年同期均有所下降,收入减少。

受带状疱疹疫苗销量下滑影响,百克生物2024年第三季度营收、净利润均出现下滑。财报数据显示,报告期内,百克生物实现营收4.08亿元,同比下降40.37%,净利润为1.07亿元,同比下降51.41%。2023年,感维的销售收入一度为百克生物营收贡献了近半壁江山,达8.8亿元,占公司总营收的48.36%。

而智飞生物(300122.SZ)的业绩也并未因获得欣安立适的国内独家代理权而受到提振。财报数据显示,智飞生物2024年前三季度的营收、归母净利润同样出现大幅下滑,其中第三季度归母净利润亏损8269.64万元,为公司自2016年以来首次出现单季度亏损。

在近期披露的投资者活动记录表中,智飞生物也被问及带状疱疹疫苗的推广情况,但其并未直接回应,仅表示,公司从今年1月正式接手GSK重组带状疱疹疫苗的推广并持续开展产品的进口、批签发、市场准入、推广销售,目前重组带状疱疹疫苗的推广销售工作在正常进展当中。同时,公司与GSK积极强化对带状疱疹危害的科普宣传,逐步提高民众对疾病的认知。

而据研究机构提供的数据,国内带状疱疹疫苗的接种率并不高。相关数据显示,2020年,中国50岁及以上人群的带状疱疹疫苗接种率仅0.04%;2021年,中国50岁及以上人口的带状疱疹疫苗接种率为0.1%,仍远低于欧美等发达国家,欧盟与美国的接种率分别是5.2%、26.8%。

对于国内带状疱疹疫苗接种率较低的原因,疫苗专家陶黎纳向时代周报记者分析道,带状疱疹疫苗接种率低的主要因素有两个:一方面,虽然老年人群对带疱这种疾病的认知度较高,但其支付能力与支付意愿都偏低,而带状疱疹疫苗价格偏贵也是重要原因;另一方面,不良反应也是阻碍该疫苗推广的一个重要因素,疫苗效果与不良反应之间无法取得平衡。

据了解,欣安立适在国内的定价为1598元/剂,接种2剂的费用约3200元,适用人群在50岁以上。感维的国内定价为1369元/支,最低接种年龄从50岁放宽至40岁,只需接种1剂。

“总体来说,中国的老年人疫苗市场前景广阔,但启动很慢,除了疫苗供应商期待,其他各方的动力存在不足。”陶黎纳表示,以接种服务提供方的接种医生来看,由于发动老年人前来接种的难度大,且容易偶合各种健康问题,虽然是自费疫苗,但实际给接种医生带来的收益并不高,也没有考核机制。

对于带状疱疹疫苗未来会否像其他自费疫苗一样陷入“价格战”炒股免费体验专业配资,陶黎纳告诉时代周报记者,估计在很长时间内不会,因为市场太小,搞价格战没意义。按目前国内带状疱疹疫苗申请上市的情况来看,未来这个赛道肯定拥挤,但大概率降价换不回销量。